Dobânzile mari şi noile facilităţi oferite de guvernanţi nu se arată argumente destul de puternice pentru a-i determina pe cetăţeni să achiziţioneze obligaţiunile scoase la vânzare de Ministerul Finanţelor în Programul Tezaur. Birocraţia şi promovarea foarte slabă au făcut ca subscrierile să se prăbuşească în primele luni ale acestui an, de la aproape 700 de milioane de lei în februarie, la 200 de milioane în aprilie.

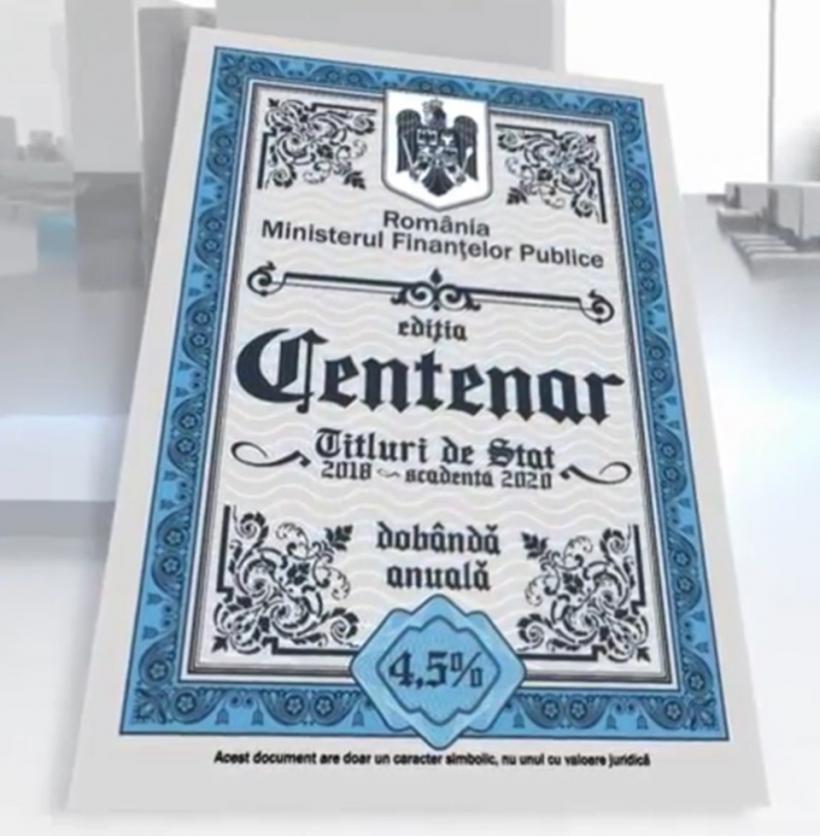

Titlurile de stat au avut mare căutare anul trecut, dar entuziasmul investitorilor s-a mai stins. Emisiunea derulată în perioada 15 iunie - 6 iulie 2018, cu o maturitate de 5 ani şi o dobândă de 5% pe an, a avut un volum total de subscriere de 786 milioane de lei. Anul acesta, volumele au intrat pe un trend descendent. În februarie au fost subscrise titluri în valoare de 694 milioane de lei, în martie de circa 500 milioane de lei, iar în aprilie de numai 200 milioane de lei.

1,4 miliarde de lei a strâns statul de la cetăţeni în primele patru luni ale anului

Cu toate acestea, statul va continua să se împrumute de la cetăţeni. Emisiunile vor continua pe toată durata lui 2019, cu o perioadă de subscriere de trei săptămâni în fiecare lună, scadenţele urmând să fie stabilite în funcţie de interesul manifestat de investitori, după cum a anunţat Ministerul Finanţelor Publice (MFP). Titlurile de stat au valoarea nominală de 1 leu, iar un investitor poate efectua, în cadrul unei emisiuni, o subscriere totală de maximum 100.000 de lei.

Resurse financiare tot mai puţine

Cele mai recente emisiuni au atras tot mai puţini bani pentru că, practic, resursele existente în conturile celor dornici să investească au început să se termine, dar şi în contextul unor formalităţi birocratice destul de complicate, consideră experţii. Aceasta deşi dobânzile sunt avantajoase, mai mari decât inflaţia sau randamentele oferite de băncile comerciale. Deţinătorul de obligaţiuni de stat primeşte un bonus între 3,5% şi 5% pe an. Banca Naţională a României (BNR) are o ţintă de inflaţie de 2,5% (plus sau minus 1 punct procentual), iar valoarea actuală a creşterii preţurilor (martie 2019 faţă de martie 2018) este de 4,03%. Băncile oferă dobânzi de până la 3%, foarte rar atingând 3,25% sau 3,45%. În plus, dobânda la titlurile de stat nu se impozitează, astfel că randamentul net este mai mare. „Există şi o concurenţă din partea altor plasamente, cum ar fi depozitele bancare. Într-adevăr, diferenţa de dobândă este substanţială, din acest punct de vedere titlurile de stat sunt mult mai avantajoase pentru investitori”, ne-a declarat analistul economic Aurelian Dochia.

Procedură greoaie

„Dar procedura este greoaie, oamenii trebuie să alerge de colo colo până când scot banii de la bancă şi subscriu în cadrul emisiunii”, a mai spus Dochia. El crede că „dacă Ministerul Finanţelor ar proceda ca în alte părţi şi ar crea o mai mare facilitate pentru investire, îmbunătăţind mecanismul, ar mări atractivitatea acestei pieţe”. Pentru a cumpăra titluri de stat trebuie să mergi la unitatea Trezoreriei unde ai domiciliul fiscal sau la un oficiu al Poştei Române. În ambele situaţii, există o probabilitate ridicată să fii nevoit să stai la coadă.

Informaţia nu ajunge la public

O altă explicaţie a interesului scăzut poate fi şi lipsa de promovare a operaţiunii. Cel mai probabil, au cumpărat titluri de stat jucători din pieţe, oameni obişnuiţi să urmărească oportunităţile de plasament care apar. Informaţia că ai posibilitatea să obţii o dobândă mai bună decât la bancă nu prea a ajuns la publicul larg, fiind vehiculată mai mult în presa de specialitate. Guvernanţii au îmbunătăţit legislaţia în favoarea cumpărătorilor de obligaţiuni, însă noile prevederi cuprind şi restricţii. Astfel, banii nu mai trebuie să rămână blocaţi până la scadenţă. Cetăţeanul poate să vândă hârtiile de valoare, dar numai în anumite condiţii.

Condiţii pentru răscumpărare

Investitorul în titlurile de stat poate solicita răscumpărarea, prin procură legalizată la notar, înaintea scadenţei, „doar la unitatea operativă a Trezoreriei Statului prin care a subscris”, stipulează un ordin emis de MFP în luna februarie. „Răscumpărarea anticipată va atrage deducerea din suma restituită investitorului a contravalorii tuturor dobânzilor plătite investitorului aferente titlurilor de stat pentru care se solicită răscumpărarea anticipată”, se arată în actul normativ. Aşadar poţi să vinzi, dar numai la Trezorerie, deci nu într-o piaţă liberă şi în plus pierzi dobânda aferentă perioadei în care ai deţinut titlurile.

„Cred că volumul mare de subscriere de la prima emisiune de titluri de stat a venit ca un efect de noutate. Persoanele interesate de astfel de plasamente au exploatat oportunitatea încă de la început. Pe măsură ce a trecut vremea, au rămas tot mai puţini cei cu resurse”. Aurelian Dochia, analist economic

Avantajele titlurilor de stat

- Cele mai mari dobânzi din piaţă

- Grad de risc redus, titlurile fiind garantate integral de stat

- Veniturile sunt neimpozabile

Câştigul investitorului mediu

În primele patru luni ale acestui an, circa 26.000 de cetăţeni au achiziţionat titluri de stat în valoare de 1,4 miliarde de lei. Astfel, rezultă că un cumpărător a împrumutat statul în medie cu aproape 54.000 de lei. Luând în calcul o dobândă de 5% şi o maturitate de cinci ani, vom constata că venitul se cifrează la aproximativ 2.700 de lei, astfel că investitorul mediu va primi la scadenţă o sumă totală de 56.700 de lei.